この記事は、インボイス制度について非常にわかりにくい内容を簡単にわかるように、実際の現場を例に簡単に見てわかるようにまとめてみました。

このインボイス制度は、2023年10月にまもなく始まりますが、個人事業主、一人親方などの職人さんにはメチャクチャ影響があります。

その内容とは?

建設業を襲うインボイス制度により一人親方が全滅~その制度について徹底解説!~

建設業で大工・左官・タイル・給排水・内装職人が知りたい個人事業主・一人親方がやるべきインボイス制度の申請方法・申し込み手順のまとめ

インボイス制度 課税の内容とは?一人親方、個人事業主は必ず把握

では、順を追って今回は絵マンガでなるべくわかりやすいようにまとめていきたいですね。

まず、消費税納税の仕組みを見ていきましょう。

これは簡単ですよね。預かり消費税と言われる。お店が私達に代わって税務署に支払いします。

小売店とかはそうですが、実際には小売店もジュースを、仕入れするときに卸売店には消費税支払いますよね?

消費税は、

①私らが支払いしてジュースを買う時の消費税

②店がジュースを仕入れするときの消費税

つまり、消費税=①−② の差額分を税務署に支払いする。

仕入れ控除税額になりますね。

インボイス制度導入前の消費税を建設業に当てはめる。

お施主となるコックさんが家をリフォームしたい。

この内容に関連して、引き受けした元請(工事を依頼した人)さん。その仕事を請けた一次下請けさんが登場人物です。

この一次下請けさんは、個人事業主で年間1000万未満の売上の親方です。暑い中仕事頑張ってます。

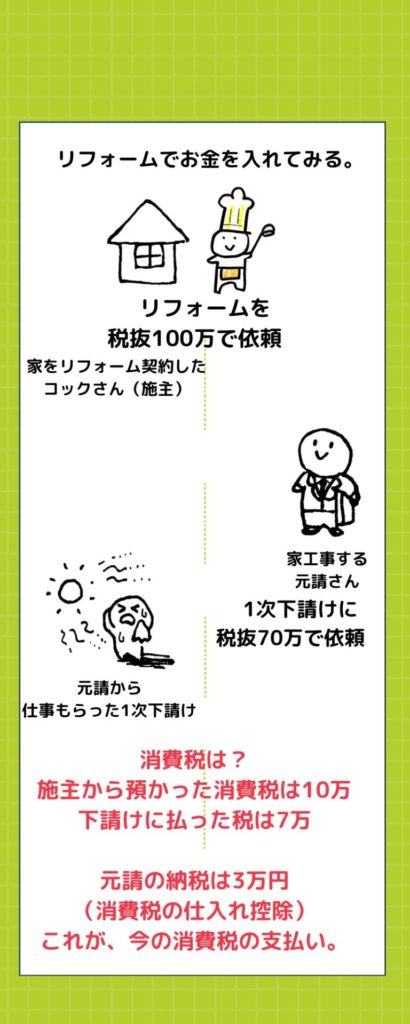

インボイス制度で知りたい仕入れ控除とは?

実際に契約して、リフォーム工事は元請さんは100万(税抜)で受注しました。

元請さんは、70万(税抜)で個人事業主の一次下請けさんに依頼しました。

元請の利益は?

受注入金110万(税込)− 注文支払77万(税込)

利益は33万になります。

その中で預かり消費税は3万円です。

これが仕入れ控除税額と言うものになります。

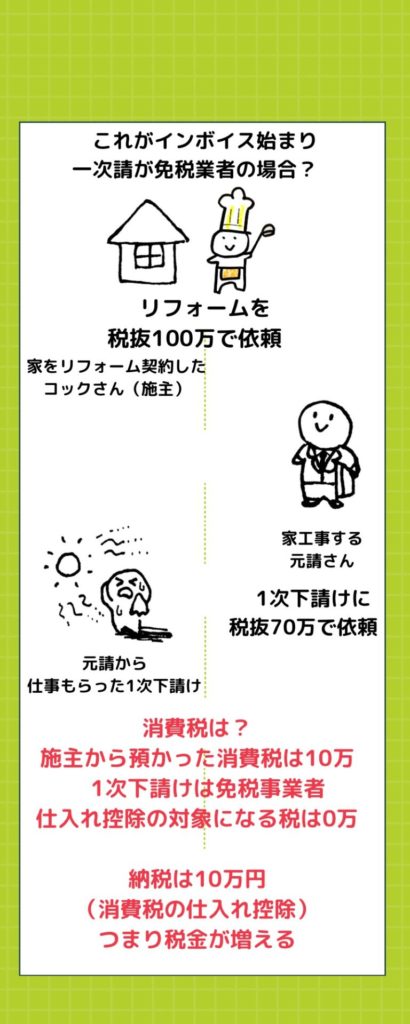

インボイス制度で変わる1000万以下の売上事業者

先ほど、一次下請けさんは売上が1000万以下の事業者の為、免税事業者と言われます。

免税事業者は2年前の売上が1000万以下の個人事業者と一人親方(世の中ではフリーランス)とか言われるひとたちです。

この人は、免税事業者になります。

今回のターゲットはこの免税事業者になります。

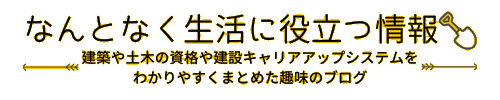

同様に、先ほどと同じ内容をでしたのに、個人事業主の一次下請けさんは免税事業者でインボイス未加入の場合

仕入れ控除出来なくなるので、元請が消費税分全て払うようになると言うことになります。

元請は仕事発注したのに実質増税の内容です。

じゃ、下請けの一次下請け企業さん消費税払わなくてラッキーって違いますよ。

一次下請けさんも二次下請けさんやメーカーや建材屋から材料仕入れますよね。

同じように二次下請けがインボイス加入していないと元請同様に消費税負担となります。

適格請求書のポイント3つ

- 免税事業者は年間売上1000万以下

- 課税事業者は年間売上1000万以上

これって殆どの個人事業主や一人親方が対象が免税事業者です。

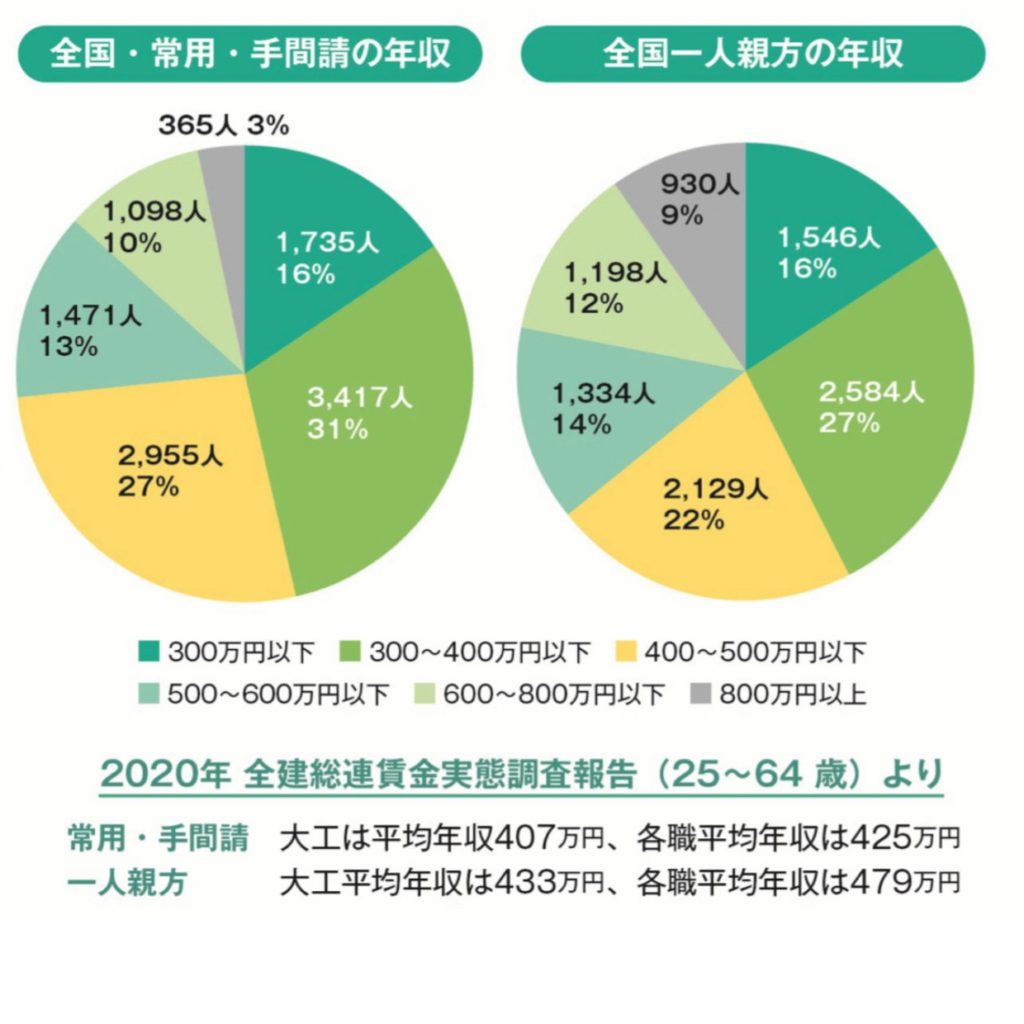

どれぐらいいるか?って

これの人数は氷山の一角です。一人親方で構成労働省が把握してる特別加入している人が(平成31年)59.5万人がいます。

下記のグラフでも1000万以上の年収の方は少ないですよね。

売上と年収とでは違いますが、少なからず課税、免税まではわかりませんが、相当数な対象者となる人はいそうですね。

適格請求書の特徴として

課税事業者であってもインボイス制度に登録して、請求書発行の際に、事業者ごとに付与された番号で毎回請求発行しないとならない。

ということで、適格請求書(インボイス)の大事なポイントを次に整理してまとめていきたいと思います。

- 1

- 2